오늘은 재테크의 기초인 자산 배분의 중요성에 대해 알아보고 대표적인 자산배분 방법인 올웨더, 6040, 탈무드투자법에 대해 알아보고 최근 성과도 함께 살펴보겠습니다.

자산 배분 이 사람은 이렇게 하는 게 좋다고 하고 저사람은 저렇게 하는 게 좋다고 하니 도대체 뭐가 맞는지 모르겠다고 하시는 분들이 많습니다. 각자 저마다 돈을 벌고 축적해온 방식이 다르기 때문에 자신이 성공한 방식을 고수하는 것이지요.

이번에는 전통적인 자산배분의 의미와 투자 결과를 비교해서 본인에 맞는 투자 방법을 알아보도록 하겠습니다.

1. 자산 배분의 중요성

2. 자산 배분 방법 소개

3. 투자법 별 성과 및 자신에게 맞는 자산배분 선택

1. 자산 배분의 중요성

자산배분의 중요성은 많은 전문가와 투자자에 의해 강조되어 왔는데 그 중에서도 특히 현대 포트폴리오 이론(Modern Portfolio Theory)을 개발한 해리 마코위츠(Harry Markowitz)와 존 허츠(John L. Smith)는 자산배분의 중요성을 특히 강조했습니다.

해리리마코위츠 (Harry Markowitz)는 현대 포트폴리오 이론을 개발하며 1990년에는 노벨 경제학상을 수상한 사람으로 포트폴리오를 통한 리스크 관리에 대한 개념을 도입하고, 다양한 자산군에 투자하는 것을 강조했습니다. 현대 포트폴리오 이론은 자산의 다변화와 리스크를 감소시키는데서 출발하는데, 수학적인 모델을 통해 개념을 설명하기에 일반인들에게는 조금 어려울 수 있습니다.

다만 크게 본다면 다음과 같이 정리할 수 있지요.

1) 서로 관련이 없는 자산들을 조합하라.

주식에서 까먹은 돈은 채권으로 만회할 수 있고, 주식과 채권 모두 망한다면 금으로 보완할 수 있습니다. 이런 식으로 포트폴리오의 리스크를 줄이는 게 중요합니다.

2) 시장은 효율적으로 작동한다.

쉽게 이야기 해서 모든 정보는 이미 먼저 정보를 습득한 사람들에 의해 시장에 반영되고 투자자가 추가적인 정보를 통해 시장 수익률 이상을 얻기 어렵다는 것을 말합니다.

위에서 이야기 한 내용을 바탕으로 널리 알려진 자산 배분은 크게 3가지 정도 있습니다.

[올웨더 포트폴리오], [60/40 포트 폴리오], [탈무드 투자법] 등인데, 투자하는 자산은 주식, 채권, 부동산, 금 등 전통적인 자산의 범주만을 포함합니다.

2. 자산배분 방법 소개 (올웨더포트폴리오, 6040포트폴리오, 탈무드 투자법)

첫번째 올웨더포트폴리오

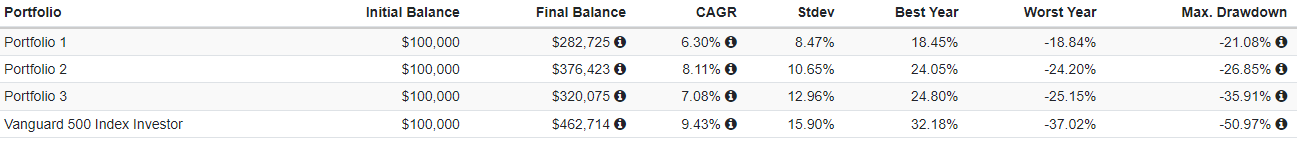

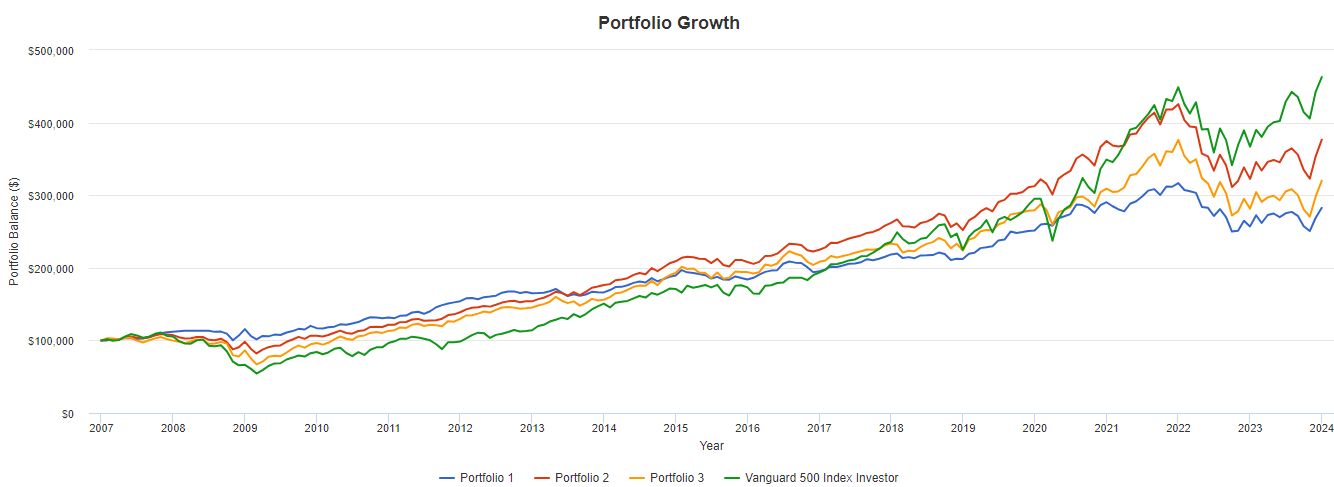

올웨더 포트폴리오는 브리지워터 창립자인 레이 달리오가 만든 방법으로 경기가 좋든 나쁘든, 금리가 상승하든 하락하든 어떠한 조합에서라도 대비할 수 있는 포트폴리오 입니다. 조합하는 자산은 주식, 중기채, 장기채, 원자재, 금 4가지 이고 그 비율은 약간씩 다르기는 하지만 주식 30%, 중기채 15%, 장기채 40%, 원자재 7.5%, 금 7.5% 입니다. 각기 자산이 가지고 있는 변동폭의 키 높이를 맞춰서 자산을 배분하는 전략인데, 예를 들어 주가 지수가 가지고 있는 변동폭이 10%라고 하면 채권이 가진 변동폭은 그보다 작은 5% 내외 수준이기 때문에 비중을 더 키워서 결국 전체 자산의 변동폭이 그리 많이 변하지 않도록 하는 방법입니다. 당연히 모든 조합에 대응할 수 있기에 수익률은 좋지 않을 수 있지만, 많이 깨지지 않는 다는 장점도 있습니다. 미국 S&P 500과 비교했을 때 S&P 500은 CAGR 기준 9.43%, 올웨더는 6.3%로 S&P500이 더 양호하지만, 고점대비 하락률로 보면 S&P 500은 -50.97%, 올웨더는 -21.08%로 하락장에서도 덜 깨지는 것을 알 수 있습니다.

당연히 시장 지수인 S&P 500에 투자하는 것이 더 많은 돈을 벌 수는 있지만, Timing을 잘못잡으면 50%를 날릴수 있기에 선택이 그만큼 중요하겠지요.

두번째는 6040 포트폴리오

가장 전통적이고 기본적인 자산배분 전략인데 주식과 채권은 장기적으로 우상향 하지만, 서로 반대의 움직임을 보이는 경우가 많아서 적절하게 섞어주고, 정기적으로 그 키높이를 맞춰서 안정성을 취하는 전략입니다. 운영하는 자산은 2가지 이기 때문에 심플하고, 특히 채권은 국채를 사용하기에 나라가 망하지 않는 한 돈을 잃을 이유는 없는 방법입니다.

역사가 아주 긴 투자 방법으로 연기금이나 헷지펀드에서도 많이 사용하는 전략입니다. 2007년 이후 부터 지금까지 성적을 보면 평균 수익률 8.11%에 고점대비 하락률 -26.85%로 올웨더 포트폴리오보다 수익률은 높고 Risk는 조금 더 있습니다.

그리고, 6040포트폴리오의 가장 큰 Risk가 있는데, 바로 인플레이션에 취약하다는 것입니다. 2020년 코로나가 있은 뒤로 22년에 인플레이션 Risk가 발생하면서 주식과 채권이 동반하락하는 상황이 발행했는데, 이런 상황에서는 나의 돈을 제대로 지켜낼 수 없다는 문제점이 있는 것이지요.

세번째는 탈무드 투자법

유대인들의 투자법이라고도 할 수 있는데, 주식과 채권에 부동산을 넣어서 동일한 비중으로 투자하는 것을 말합니다. 우리나라, 중국 등 집을 중요시 하는 나라에서는 부동산이 굉장히 좋은 투자처 중에 하나 입니다. 최근 중국은 부동산에 과잉으로 투자되면서 문제가 심각하지만, 그럼에도 불구하고 실물자산이기에 가치가 있는 투자처는 맞는 것이죠.

이 역시 2007년 이후부터의 성적을 보면 수익률은 7.08%, 고점대비 하락률은 -35.9%로 올웨더 보다는 수익률이 좋지만 변동폭은 조금 더 큰 것을 알 수 있습니다.

3. 결론

위에서 본 3가지 자산 배분 전략을 바탕으로 하나를 선택해야 한다면, 안정적인 투자 성향을 가지신 분들은 올웨더 전략을, 공격적인 투자 성향은 S&P Index ETF를 중간 정도면 6040이나 탈무드 투자법을 선택하는 게 좋을 것 같습니다.

1)올웨더 포트폴리오, 2) 6040 포트폴리오 3)탈무드 포트폴리오

'자산관리' 카테고리의 다른 글

| 게으른 투자, 곰처럼 투자해도 시장을 이기는 올웨더 포트폴리오 (2) | 2024.01.30 |

|---|---|

| 내 손안에 자산 관리 도우미, '더 리치' (0) | 2024.01.30 |

| 은퇴 자금, 돈 걱정 없는 노후 얼마나 필요할까? (0) | 2024.01.29 |

| 미국 주식의 미래 성과를 알고 싶다면? (3) | 2024.01.28 |

| 재테크 기초 : 자산배분, 포트폴리오, 트레이딩은 알고갑시다 (1) | 2024.01.27 |