월배당 상품이 봇물처럼 터져 나오면서 종류도 많고 어디에 투자를 해야 할지, 모르시는 분들을 위해 ETF를 하나하나씩 따져가면서 좋은 상품을 골라내고 있습니다. 오늘은 세번째 시간으로 커버드콜 전략을 사용하지 않는 순수한 주식 배당 투자를 하는 월배당 ETF를 모아서 비교해 보았습니다.

월배당으로 제 2월급 만들기 이전 포스팅은 아래 참조하시기 바랍니다.

2024.05.16 - [부동산&예적금&골드] - 월 배당 상품으로 만드는 제 2 월급 (리츠편)

월 배당 상품으로 만드는 제 2 월급 (리츠편)

직장이나 사업 등을 통해 돈을 벌기 시작하면 자신을 위해 하고 싶은 것들이 정말 많지요. 오랜 동안의 학교 생활을 벗어났기 때문에 친구들과 만나면서 술도 한잔 기울이고 싶고, 그동안 정말

garammarusc.com

2024.05.14 - [채권&환율] - 월 배당 상품으로 만드는 제 2 월급 (채권편)

월 배당 상품으로 만드는 제 2 월급 (채권편)

FIRE족을 꿈꾸며 차곡차곡 열심히 살아가시는 분들, 혹은 이제 곧 은퇴를 앞두신 분들의 첫번째 고민은 무엇일까요? 바로 생활비 일겁니다. 아무리 돈이 많으신 분들이라고 해도 은퇴 후 지속적

garammarusc.com

배당을 주는 주식이 우리나라에는 그리 많지 않았습니다. 배당이라는 것은 회사의 운용 성과에 따라 초과수익이 난 부분을 주주들에게 나누어 주는 것이지만, 실제 우리나라의 주식은 배당이 주주를 위한 것이라기 보다는 대주주를 위하거나 가족간 승계 등을 위한 방편으로 활용되는 경우도 있어 회사의 운용 상황과는 상관없이 갑작스레 배당의 변동이 많아서 배당주 투자가 그리 좋은 투자 방법이 아니었습니다. 물론 개중에는 정석대로 운용도 잘하고 이익도 잘 내면서 안정적으로 배당을 주는 주식들도 있었지만, 아무래도 미국과 같은 선진국에 비해서는 부족한 것이 사실이었습니다.

다행히 최근 우리나라의 이런 증권시장의 격을 높일 수 있는 기업밸류업 프로그램의 도입으로 자사주 매입이나 배당 확대 등의 정책적인 증권시장의 뒷받침이 형성되고 있어서 투자자 관점으로는 좋은 환경으로 가고 있기는 합니다. 아직은 금융투자 소득세 도입이라던지 변동상황이 있기는 하지만 좋은쪽으로 흘러갔으면 하는 바램이 있습니다.

사설이 좀 길었는데, 이번에는 배당주에 투자하는 월배당 ETF를 비교해 보겠습니다.

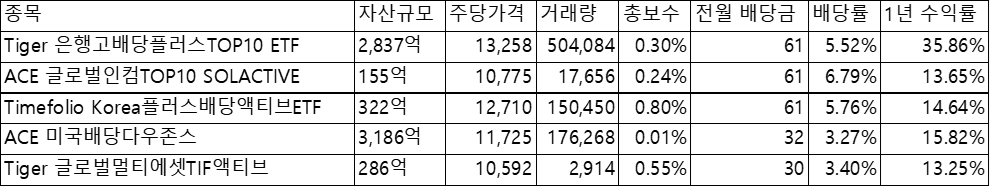

월 배당을 실시하는 ETF는 4월 기준으로 약 45개 정도 있는데, 이중 채권, 리츠, 커버드콜 전략 ETF를 제외하고 순수하게 주식의 배당을 모아서 분배금을 주는 ETF는 10여개 정도 됩니다. 이중 배당률이 너무 낮거나 (2%이하) 자산규모가 100억원이 안되는 ETF를 제외하면 5개 정도 되네요.

하나하나 살펴보도록 하겠습니다.

1.Tiger 은행고배당플러스Top10

FnGuide은행고배당플러스Top10지수를 추종하는 ETF인데 이는 국내 주요 은행주 중 3년 연속 현금배당을 한 종목 중 배당수익률이 높은 종목으로 구성됩니다. 이익성장이 기대되는 보험주를 추가해서 더 높은 배당수익률을 추가하며 개별 종목은 은행주 15%에 보험/증권주 5% 정도를 편입해서 Risk를 분산하고 있습니다.

거기에 밸류업 플러스 프로그램에 직접적인 수혜주로 은행주가 등장하면서 최근 수익률도 30%를 넘길정도로 인기가 많고 포함되어 있는 기업들의 평균 배당률이 10%에 달하기 때문에 수익률로 보면 굉장히 매력적인 ETF는 맞습니다.

총보수도 0.3%라 평균정도 되고 시작한지 얼마 안된 ETF인데 자산규모가 벌써 2837억원이니 앞으로도 그렇고 매력적인 투자 상품이라고 생각됩니다.

다만 생긴지가 얼마 안된 ETF다 보니 안정성이나 운용능력이 어떨지는 지켜봐야겠습니다.

2.ACE 글로벌인컴Top10 Solactive

미국에 상장된 ETF중 높은 배당수익률과 분배 일관성이 우수한 ETF Top10 종목을 기초로 주식형과 채권형 각 5개씩 분산한 ETF 입니다. 구성 종목 Top10을 보면 하기와 같습니다.

나스닥, 러셀2000과 같은 대표적인 미국 주식 지수 ETF가 포함되어 있고 ETF를 모아서 만든 ETF로 보수가 비쌀것 같은데 총 보수가 0.24%로 생각보다는 저렴한 편입니다. 거기에 최근 미국 주식의 성과가 좋아서 그런지 현재 배당률도 6.79%에 1년 수익률도 14%에 근접해 나름 괜찮은 ETF로 생각이 듭니다만, 아무래도 자산규모가 155억밖에 되지 않고 거래량도 일 17,656주 정도 밖에 되지 않아 나중에 환매할 때 어려움이 있을 수도 있습니다.

3.TimeFolio Korea플러스배당액티브 ETF

이 포트폴리오는 제가 2월에도 한번 소개했던 ETF 입니다.

2024.02.15 - [주식] - IRP, ISA에 투자할 월 배당 ETF 추천

IRP, ISA에 투자할 월 배당 ETF 추천

제 2의 월급을 만들기 위해 오늘도 정보의 바다에서 헤엄을 치고 계신 여러분들을 위해 오늘은 IRP, 연금저축, ISA 계좌에서 활용해볼 만한 상품을 찾아보도록 하겠습니다. 제2의 월급이라고 생

garammarusc.com

펀드메니저들이 정말 열심히 일을 하고 있는 종목인것 같습니다. Top-Down과 Bottom-up 방식을 통해 종목을 선정하고 퀀트 시스템을 통해 분석한 자체 스코어링으로 종목을 편, 출입해 수익을 내는 ETF 입니다.

실적도 꽤나 준수한 편이고 22년 9월 상장초기 8,640원에서 현재 가격은 12,710으로 23년의 어려운 시장을 이겨내고 50%에 가까운 수익률을 보이는데 배당률 또한 5.76%로 국내 시장을 겨냥한 제품 중에서는 제 기준 One-Pick ETF 입니다.

다만 총보수가 0.8%로 높고 아직도 자산규모가 300억대 수준이라는 점은 아쉽네요.

4.ACE 미국배당다우존스

한국판 SCHD 상품으로 너무나도 인기있는 상품입니다. 현재 자산규모가 3,186억원이고 거래량이나 총보수 1년 수익률 모두 준수한 상품이지요. 미국의 SCHD와 동일한 상품이라 말이 필요 없을 것 같습니다. 연금 저축, IRP, ISA계좌에서 투자하기에는 더할나위 없이 좋은 상품이라고 생각됩니다.

2024.02.13 - [자산관리] - 국내 상장 월 배당 ETF로 3대 자산에 투자해봅시다.

국내 상장 월 배당 ETF로 3대 자산에 투자해봅시다.

최근 SCHD의 인기가 높아지면서 국내에서도 SCHD의 국내버젼을 출시하면서 월배당으로 전환, 가입자를 많이 유입하고 있는 ETF가 있습니다. '미국배당 다우존스' SOL, Tiger, ACE 크게 3가지가 출시되었

garammarusc.com

5.Tiger 글로벌멀티에셋TIF액티브

멀티에셋이라는 이름에 걸맞게 여러가지 자산에 분산투자합니다. 미국에 상장된 ETF 중 시가총액 $10억이상, 3개월 일평균 거래대금 2천달러 이상의 종목을 편입대상으로 하고 여러가지 심사기준을 두어 전환사채, 신흥국 국채, 미국 국채, 하이일드 채권, 우선주, 배당주, 심지어 리츠까지 포함하는 ETF 입니다.

다양한 상품을 포함시켜 운용하기 때문에 펀드매니저의 능력에 따라 운용성과가 심하게 차이날 수도 있고 총보수도 0.55%로 역시나 싸지는 않은 편입니다. 배당률은 3.4% 수준이나 1년 수익률이 13.25%로 괜찮습니다만, 자산규모가 300억이 안되고 무엇보다 거래량이 일 2,914개로 너무 적어 나중에 환급은 어려울 수 있습니다.

지금까지 월배당을 주는 배당주 ETF에 대해 알아보았는데, 현 시점에서 순서를 정하자고 하면 1위는 Tiger은행고배당플러스 Top10 ETF, 2위는 ACE 미국배당 다우존스, 3위는 Timefolio Korea플러스배당액티브 정도 순이겠습니다.

1위로 고른 ETF는 기업 밸류업 프로그램으로 인해 앞으로 배당을 더 늘릴것으로 예상되어 Pick을 했고 ACE 미국배당 다우존스는 연 평균 배당 성장률이 8~10%대를 지속적으로 유지해 주었으며 앞으로도의 성장은 미국이 더 많이 할 것 같아서 선택했습니다. TimeFolio Korea플러스배당 액티브는 약 3년의 운용성과가 나쁘지 않고 배당률도 높아서 선정했습니다.

나머지 ETF도 투자를 고려하는데 무리는 없으니 선택은 본인에게 맞기도록 하겠습니다.

'주식' 카테고리의 다른 글

| Ticker(티커)란? 알아두면 쓸데있는 미국 주식 상식 (0) | 2024.06.11 |

|---|---|

| 재미있는 주식 표현, Dead Cat Bounce, 떨어지는 칼날 (0) | 2024.05.25 |

| ETF를 찾을 때는 ETF.com을, 미국 주식 도움이 되는 Site (1) | 2024.05.13 |

| Investing.com (2), 이번달 증시관련 일정은 여기서 (1) | 2024.05.10 |

| Investing.com, 금융 자산 투자의 끝판 왕. 모르면 손해죠 (2) | 2024.05.10 |