코로나로 인해 미친듯이 올라갔던 인플레이션으로 금리가 엄청 올라갔었지요. 이제는 높은 금리를 주는 곳이 점점 줄고 있고 한국은행에서 금리를 3.5%로 고정하고 몇개월째 유지하고 있어서 예적금 상품이 물가상승률을 간신히 이기거나 비슷한 수준으로 유지는 되고 있지만, 장기적으로 보면 예적금은 현재의 가치를 지키지 못할 가능성이 높습니다. 그래서 투자는 반드시 이루어 져야 하지요.

하지만 금융지식이 없는 분들에게 투자는 너무나도 겁이나는 영역인 것은 사실입니다. 나는 잘 모르는데 누구는 주식으로 얼마를 벌었다, 누구는 땅을 사서 몇 배로 뻥튀기 했다 등등 자랑을 듣고 있자니 나는 아무것도 하지 않고 있어서 불안하신 분들이 많죠. 저도 그랬고, 지금도 앞으로 어떻게 변할지 몰라서 답답한 것은 사실입니다.

그럼에도 투자는 해야 하는 것이 정답이기에 오늘은 돈을 관리하는 대표인 은행주에 대해서 알아보도록 하겠습니다.

- 은행이 돈을 버는 법

- 은행 주에 주목해야 하는 이유

- 은행 대장주 현 수준

은행이 돈을 버는 법

은행은 예금과 대출의 차이를 가지고 돈을 버는 회사입니다. 금리가 낮을 때는 돈을 잘 못 벌기도 하지만, 지금과 같은 시기에는 높은 금리를 이용해 예대마진 (대출이자 - 예금이자)의 차이를 가지고 돈을 벌고 있습니다.

게다가 IT와 핀테크로 인한 기술의 발전과 코로나로 비대면 방법의 발달로 우리 곁에서 쉽게 보이던 오프라인 은행을 줄이고 있습니다. 또한 돈을 만지는 은행인데도 불구하고 요새는 핀테크를 활용하여 생활하는 경우가 많기에 현금을 쓰는 않아 현금지급기 마져 잘 보이지 않는 상황입니다. 즉, 은행은 고정비용 또한 낮게 운영할 수 있게 되었습니다.

효율이 좋아졌다고 봐야겠네요.

재테크 기초, 통장 쪼개기에 목적에 맞는 통장 추천

재테크를 하는데 있어 기본중의 기본인 통장 쪼개기. 여기저기서 정보를 듣다보면 여러개 통장을 둔다는 것은 알것 같은데 어떻게 통장을 쪼개는 지와 각기 쪼개는 통장은 어떤 통장으로 만드

garammarusc.com

은행은 16세기 금 세공업자들로 부터 시작되었고, 금화를 금고에 보관하던데서 보관증을 이용해 물건을 사고팔기 시작하면서 대출과 이자를 주는 행위가 발달하기 시작했습니다. 몇백년이 지난 지금도 은행은 건재하고 있고, 지금도 우리 옆에 있는 은행은 안보일 뿐 은행업을 하는 기업은 지속해서 늘어나고 있습니다.

그 이야기는 돈을 엄청 많이 벌지는 못하더라도 계속해서 내 옆에 있을 것이다. 즉 '망하지 않을 것이다.' 라고 예측할 수 있지 않을까요?

기업은 망하지 않는다라는 말은 말도 안되는 이야기 입니다만, 우리나라는 97년 외환위기와 2008년 금융위기를 겪으면서 은행의 건전성이 매우 좋아졌고 지금도 금융감독원과 한국은행에서 그 역할을 제대로 해주고 있기에 그 걱정은 덜합니다.

물론, 최근 새마을 금고와 같은 사태가 발생하는 경우 불안한 감이 없지는 않겠지요.

저는 약간의 Risk가 있음에도 불구하고 은행의 상품에 투자를 하는 것보다는 은행 주에 투자를 하는 것이 더 이득이라고 봅니다.

왜냐하면 우리나라 대표은행 KB, 하나, 우리 등과 같은 은행 주는 그 규모와 운영능력 등이 안전한 편이고, 최근 발표 예정인 기업밸류업 프로그램의 수혜를 받을 가능성이 높은 분야가 은행 주이기 때문입니다.

4%의 법칙 한국에서도 통할까? 1등 주식시장에 투자하세요.

'4%룰' 조기 은퇴를 하는 파이어 족이든, 은퇴를 준비하시는 분이든 은퇴를 하기 위해 필요한 돈이 얼마인지 궁금하셨던 분들은 한번쯤은 들어보셨을겁니다. 그런데 이게 과연 한국에서도 통할

garammarusc.com

은행에서 파는 예적금 상품은 특판 상품을 포함해도 6%를 넘는 상품은 이제 찾아보기 어렵습니다. 반면에 은행 주에 투자를 하게 되면 '하나금융지주'의 경우 7.09%에 배당을 주고 4, 5, 8, 11월로 배분하여 배당을 주기 때문에 배당주를 재투자 할 수 있습니다. 하나금융지주도 6.54%의 배당을 주네요.

배당 말고 기업의 주가 수익률도 한번 볼까요?

기업은행은 지난 1년간 수익률 25.37%, JB금융지주는 44.73%, 우리 금융지주는 15.6%로 배당에다가 본 주의 가격 상승도 겸하고 있어 우리 금융지주에 투자했다고 하면 본주 가격 15.6%에 배당 6.54%로 무려 22%에 달하는 수익을 얻을 수 있습니다. 즉, 약간의 Risk를 감안하더라도 은행에서 파는 상품을 가입하는 것 보다는 주주가 되어 배당을 받는 편이 더 좋아보인다는 것이죠.

그럼 배당을 주는 은행주를 어떻게 선택하면 될까요?

국내 은행 주 현황

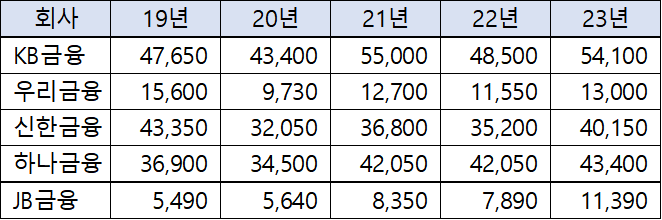

그래서 대표 4개 은행 주에 대해 아래와 같이 확인해 보았습니다. 연간 주가를 보면 지속적으로 성장을 하고 있는 회사는 하나금융과 KB 금융으로 볼수 있고 신한 금융은 19년 가장 좋았다가 20년에 않좋다가 점차 회복하고는 있는 것 같습니다. 다들 너무 왔다갔다해서 가격만 봐서는 뭐가 좋다라고 이야기 할수가 없겠네요.

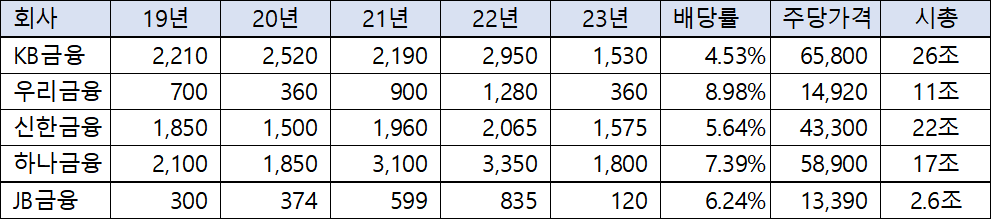

하지만 1주당 배당률로 보면 차이가 있습니다. 23년은 12월 분기 배당을 주지 않은 회사가 많아서 Data를 제외하고 보면 신한금융과 하나금융이 배당을 지속적으로 올려주고 있네요.

물론 두가지를 모두 만족하는 JB금융도 있으나 시총이 2.6조라 은행치고는 작은 규모이기에 규모도 있고, 지속적으로 배당을 올려주면서 본 주도 성장하고 있는 주식을 고르시면 되겠습니다.

이런 방식으로 '하나금융'을 고른다면 현재와 같은 성장세를 유지할 때 본 주식은 약 5%의 상승이 배당은 7.39%로 약 12%의 수익을 얻을 수 있을 것 같습니다.

국내 상장 월 배당 ETF로 3대 자산에 투자해봅시다.

최근 SCHD의 인기가 높아지면서 국내에서도 SCHD의 국내버젼을 출시하면서 월배당으로 전환, 가입자를 많이 유입하고 있는 ETF가 있습니다. '미국배당 다우존스' SOL, Tiger, ACE 크게 3가지가 출시되었

garammarusc.com

지금까지 은행과 국내 은행 주에 대해 알아보았는데, 도움이 되셨는지 모르겠습니다.

안전한 수익을 위해 수익률 높은 예금과 적금을 알아보고 가입하는 것도 좋은 선택입니다.

하지만 시간과 노력을 감안해 봤을 때 적어도 금리가 높을 때는 예적금 상품보다 이런 높은 예대 마진을 이용해서 돈을 버는 은행 주식에 눈을 돌려보시는 것은 어떨까요?

'주식' 카테고리의 다른 글

| 미국배당주, 투자 방법과 괜찮은 기업 소개 (42) | 2024.02.25 |

|---|---|

| 기업 밸류업 프로그램, 주가에 도움이 될까? (5) | 2024.02.25 |

| 4%의 법칙 한국에서도 통할까? 1등 주식시장에 투자하세요. (36) | 2024.02.20 |

| IRP, ISA에 투자할 월 배당 ETF 추천 (2) | 2024.02.15 |

| ETF, ETN 도대체 무슨 차이가 있는 거지? (1) | 2024.02.14 |